금투자 간편한 해외 ETF

금에 투자하는 방법 중에서도 간편한 것이 금 ETF입니다. 금 ETF는 2종류로 나눌 수 있습니다. 원자재로써의 금 자체에 투자하는 금 ETF 그리고 금 채굴 기업에 투자하는 금 채굴기업 ETF입니다.

etf.com을 검색해보면 금과 관련된 ETF가 상당히 많이 나오는데요. 대표적인 금 ETF 2개, 금채굴 기업 ETF3개를 추려봤습니다. 규모, 거래량 등에서 상위에 있는 것들로 나눴으니 궁금한 분들은 직접 모두 리스팅을 해봐도 재미있을 거 같습니다.

각각의 스펙을 간단히 정리해본 표입니다.

| GLD | IAU | GDX | RING | GDXJ | |

| 개요 | 금 ETF | 금 ETF | 금 채굴기업 ETF | 금 채굴기업 ETF | 금 채굴기업 ETF |

| 운용사 | State Street Global Advisors | Blackrock | VanEck | Blackrock | VanEck |

| 상장일 | 2004.11.18 | 2005.01.21 | 2006.05.16 | 2012.01.31 | 2009.11.11 |

| 보수 | 0.40% | 0.25% | 0.52% | 0.39% | 0.53% |

| 규모 | $69.52B | $31.17B | $16.20B | $475.68M | $6.12B |

| 일평균 거래량 | $1.55B | $335.22M | $798.18M | $6.48M | $409.79M |

| 보유종목 | 2(금, 달러) | 1(금) | 54 | 45 | 88 |

| 분배율 | 없음 | 없음 | 0.56% | 0.87% | 0.33% |

| 현재시세 | 176.43 | 17.93 | 36.56 | 30.25 | 54.40 |

현재 시세는 2020년 12월 18일 마감 시간에 맞춰서 적어두었습니다.

원자재로서의 금은 많은 투자자들에게 안전자산으로 여겨졌습니다. 하지만 아직도 그런 건지는 잘 모르겠네요. 인플레이션, 달러 현금의 가치 등과 함께 고려했을 때 포트폴리오에 빠지지 않고 등장하는 자산인 것은 틀림없습니다. 그러나 금 자체는 실물이기 때문에 보관 비용이 듭니다. 더불어 금은 스스로 일하지 않습니다. 성장하는 자산이 아니죠. 변동성도 심한 편입니다. 하지만 아직도 금을 소유하려는 수요가 있고 대부분의 전문가들은 자산의 일부로 금을 추천하는 경우가 많습니다.

지난여름 금은 싫다던 버핏옹이 금 채굴기업에 투자했다는 뉴스가 나돌았습니다. 아니 버핏옹이 금을? 했지만 금에 투자했다기보다는 채굴하는 기업에 투자한 셈이죠. 금 채굴기업들은 실물 금에 투자하며 생기는 보관비 등의 비용이 없습니다. 그리고 금의 가격이 상승할 때는 더 큰 상승을 하는 경우가 있기도 하고요. 반대로 하락하면 더 많이 떨어질 수 있는 장단점이 있습니다. 가장 큰 문제는 금을 안전자산으로 보유하려는 투자자의 경우 금 채굴기업 역시 하나의 기업이기 때문에 포트폴리오 분산이라는 개념에서는 맞지 않는 자산입니다.

원자재로의 금 투자 GLD, IAU

대표적으로 포트폴리오에 추가하는 금 ETF는 GLD와 IAU 정도입니다. 그 외에도 많은 ETF가 있는데요. 거의 비슷합니다. 둘은 실물 금을 추종하는데 선물을 추종하는 경우도 있습니다. 배당이 없고 성장을 하지 않는다는 건 다 같습니다.

차이점은 실물 금을 어디에 보관하는지 그리고 어떤 비용이 반영되는지, 실물로 나중에 받을 수 있는지 등이 다릅니다. GLD와 IAU는 보관하는 장소만 다를 뿐 거의 비슷합니다. GLD는 런던 금고, IAU는 전세계 금고에 금을 보관하고 있다고 하네요. 둘의 큰 차이는 운용사, 운용보수, 시세 등입니다. 배당 없는 건 똑같고요.

GLD SPDR Gold Trust

GLD는 제가 처음 자산배분을 공부할 때부터 꾸준히 보았던 종목입니다. 금ETF 중에 규모가 가장 큰 ETF입니다. 2004년에 상장했고 보수는 0.4%입니다. 가지고 계신 ETF와 비교했을 때 어떨지 모르겠지만 ETF 보수치고는 무난한 편입니다.

맨 아래 비교가능한 ETF가 보이는데요. IAU 외에도 OUNZ, SGOL, GLDM, BAR, AAAU 등이 있습니다. 역시 운용사, 상장일, 보수와 규모, 시세, 금의 보관, 실제 비용 등을 살펴보며 가장 매력적인 ETF를 찾는 것도 좋습니다.

IAU iShares Gold Trust

GLD와 아주 흡사한 ETF로 블랙록의 ETF이며 2005년 상장했습니다. 차이점은 보수가 0.25%로 GLD보다 저렴합니다. 장기투자를 생각할 때 GLD보다는 IAU를 선택하게 되는 이유 중 하나입니다. 더불어 시세도 17~18달러로 175달러가 넘는 GLD보다 부담이 적습니다. 뭐 그게 그거긴 합니다만 아주 소액으로 시작할 때는 이 차이도 크더라고요.

비슷하게 살펴볼 수 있는 ETF로는 OUNZ, SGOL, GLD, GLDM, BAR이 있습니다. 거의 비슷하죠?

상승 하락은 어떤 모습이었는지 두 ETF를 함께 놓고 살펴봅니다.

거의 흡사한 모습을 볼 수 있습니다. 둘 중 하나를 골라야 한다면 기준에 맞춰서 거래량이 많고 규모가 큰 GLD를 고를 것인가 시세가 좀 저렴하고 보수가 좀 더 싼 IAU를 고를 것인가 기준에 따라 달라질 것 같습니다.

여기 언급하지 않은 다른 경쟁 ETF도 살펴보면 좋고요.

금 채굴 기업을 통한 금투자 GDX, RING, GDXJ

버핏옹처럼 금을 채굴하는 기업에 금투자를 하면 어떨까 싶은 생각도 듭니다. 대표적인 금광기업 ETF를 골라봤습니다. 역시 이외에도 다양한 기업이 있으니 추가로 아래 경쟁 ETF를 살펴보시는 것도 좋습니다. 거래량, 규모, 보수, 상장일 등을 비교해서 3가지를 꼽아봤습니다.

GDX VanEck Vectors Gold Miners ETF

VanEck 운용사의 GDX입니다. 2006년 상장했고 운용보수가 0.52% 정도 됩니다. 제가 이걸 가장 먼저 찾아본 이유는 금 채굴기업 ETF 중에 가장 큰 규모인데다가 가장 많은 분들이 리뷰를 하고 있는 ETF였기 때문이었고요. 금 채굴기업을 처음 접하는 저는 미개척 시대에나 있던 산업이 아닌가 싶을 정도로 무지함을 먼저 밝힙니다. 궁금한 분들은 공부를 해보시면 좋겠습니다.

경쟁 ETF로는 GDXJ, RING, GOEX, SGDM, GOAU 등이 있습니다.

다양한 나라에 투자합니다. 캐나다와 미국, 호주, 남아프리카 순입니다.

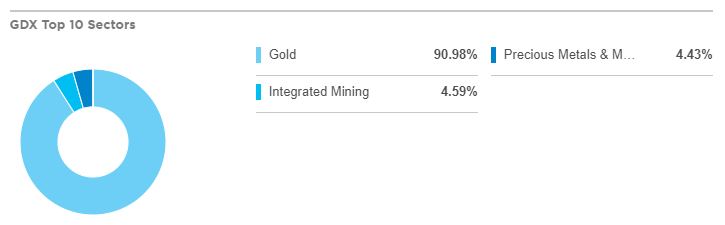

이 기업들에서는 금이 90%이상 그렇지만 다른 광물들도 조금 포함되어 있나 봅니다.

상위 10개의 기업들입니다. 금 채굴기업이라는 걸 금투자 찾아보며 처음 본 챔기름시는 아는 회사가 전혀 없습니다. ㅋ 상위 10개의 기업이 약 58% 정도를 차지합니다.

RING iShares MSCI Global Gold Miners ETF

RING은 GDX와 비교적 유사한 ETF로 꼽힙니다. 그러나 GDX보다 보수가 조금 더 저렴하고 상위 10개의 기업에 더 집중적으로 투자하고 있는 것이 차이입니다.

블랙록에서 운영하는 ETF로 경쟁 ETF는 GDX, GDXJ, GOEX, SGDM, GOAU 등입니다. 비슷하죠.

투자하는 나라도 거의 비슷합니다. 작은 규모지만 GDX에서 봤던 페루, 인도네시아, 터키 등도 보이네요.

금이 대부분이고 integrated mining이 보입니다.

보유 기업이 다릅니다. 상위 10개가 차지하는 비율이 70%이상입니다. 조금 더 집중 투자를 하고 있는 셈입니다.

GDXJ VanEck Vectors Junior Gold Miners ETF

GDX와 비슷해보이는 이름의 GDXJ는 금 채굴 기업 중에서도 큰 기업보다는 약간 규모가 작은 중소형 회사들에 포커스를 맞춘 ETF입니다. 금뿐 아니라 은, 백금, 팔라듐 등의 광물들도 포함되어 있는 것이 차이입니다.

0.53%로 보수가 가장 많네요.

상위 10개국은 비슷해보입니다.

말씀드렸다시피 금 이외에 다른 부분들이 보입니다. GDX는 금이 대부분이었다면 GDXJ는 30% 정도로 규모가 있는 편.

상위 10개의 기업이 약 42%를 차지합니다.

GDX, RING, GDXJ를 함께 차트로 살펴봅니다. 각각 상장일이 다르기 때문에 시작점이 다른데요. 움직임을 간략하게 살펴보면 다음과 같습니다.

금투자는 자산배분 차원에서 권유받는 자산 중 하나입니다. 비중은 사람에 따라 다르지만 조금 더 공격적인 투자를 하는 경우에는 전체 자산의 5% 정도를 권하는 경우가 많더라고요. 영구 포트폴리오 같은 경우에는 금을 무려 25%를 담으라고 하기도 합니다.

고공 행진하던 금이 조금씩 떨어지고 있습니다. 앞으로 금이 가치를 계속 가지고 있을지 아닐지는 잘 모르겠습니다. 하지만 안전자산이라고 믿는 사람들이 아직 있다면 가치가 유지되겠지요. 투자자들이 어떤 생각을 가지고 있는지도 중요한 거 같습니다.

*금투자의 종류와 장단점

금값이 된 금의 고공행진 금투자 종류와 장단점

금에 각별한 추억이 있는 대한민국 챔기름씨는 IMF 당시 뉴스들이 기억이 난다. 구제금융을 신청하고 우리는 망한 것인가? 하는 소식이 연일 쏟아져 나오고 있었다. 굵직한 회사들의 부도 소식에

soltmon.tistory.com

*주식처럼 거래하는 금현물계좌

KRX 금현물 계좌 장점, 개설 방법과 수수료 미래에셋대우 기준

실물 금에 투자하는 방법 금거래 계좌 안전자산이다 아니다를 놓고 항상 말이 많은 금. 금투자의 방법은 여러가지가 있다. 실물 금을 사는 방법, 금 ETF나 ETN을 이용해 매수하는 방법, 은행의 골

soltmon.tistory.com

*아직 금을 팔지 말라고 했던 오건영부부장님 책(달러는요... ㅠ)

[책] 오건영 부의 대이동ㅣ환율과 금리로 시작 달러 금투자 전망까지

이건 읽어봐야지! 챔기름씨도 이해하기 쉽게 금리와 환율에 대해 설명해주는 오건영 저자의 새 책이다. 전작인 <환율과 금리로 보는 앞으로 3년 경제전쟁의 미래>를 너무 재미있게 읽었기 때문

soltmon.tistory.com

'궁금한 경제' 카테고리의 다른 글

| 폰지사기란 무엇인가 (0) | 2020.12.23 |

|---|---|

| 재건축 투자 절차와 유의사항 (0) | 2020.12.22 |

| 미국 주식 세금의 기본 총정리 (2) | 2020.12.18 |

| 부동산 재개발 투자 핵심 요약 (0) | 2020.12.16 |

| 산타랠리란 크리스마스 연말 연초 주식 오르나 (0) | 2020.12.15 |